一、上市公司發行可轉換債券基本規則

1.上市公司發行可轉債,可以全部或者部分向原持有公司股票的股東(以下簡稱原股東)優先配售,優先配售比例應當在發行方案中披露。原股東參與優先配售后,余額部分用于網上、網下申購。原股東除可參與優先配售外,也可參與優先配售后的余額申購。

2.可轉債發行方案中應合理確定并披露申購上限。網上申購最小單位為1手(1000元),申購數量應當為1手或1手的整數倍,網上申購數量不得高于發行方案中確定的申購上限,如超過則該筆申購無效。

二、投資者申購可轉換債券的基本規則

1.投資者可以使用所持滬深市場證券賬戶在T日(T日為發行方案確定的網上申購日,下同)申購在交易所發行的可轉債。申購時間為T日9:30-11:30、13:00-15:00。

2.申購時間內,投資者以發行價格填寫網上申購的委托單。一經申報,不得撤單。申購配號根據實際有效申購進行,每一有效申購單位配一個號,對所有有效申購單位按時間順序連續配號。

3.投資者在進行可轉債網上申購時無需繳付申購資金。

原股東參與優先配售的部分,應當在T日申購時繳付足額資金。原股東參與優先配售后的余額網上申購部分無需繳付申購資金。

三、上市公司發行可轉換債券配售原則

T日投資者有效申購數量與網上、網下配售額確定后,按照以下原則配售可轉債:

(一)當網上申購總量等于網上發行總量時,按投資者的實際申購量配售;

(二)當網上申購總量小于網上發行總量時,按投資者的實際申購量配售后,余額部分按照可轉債募集說明書與發行方案確定的方式處理;

(三)當網上申購總量大于網上發行總量時,按投資者搖號中簽結果確定配售數量。

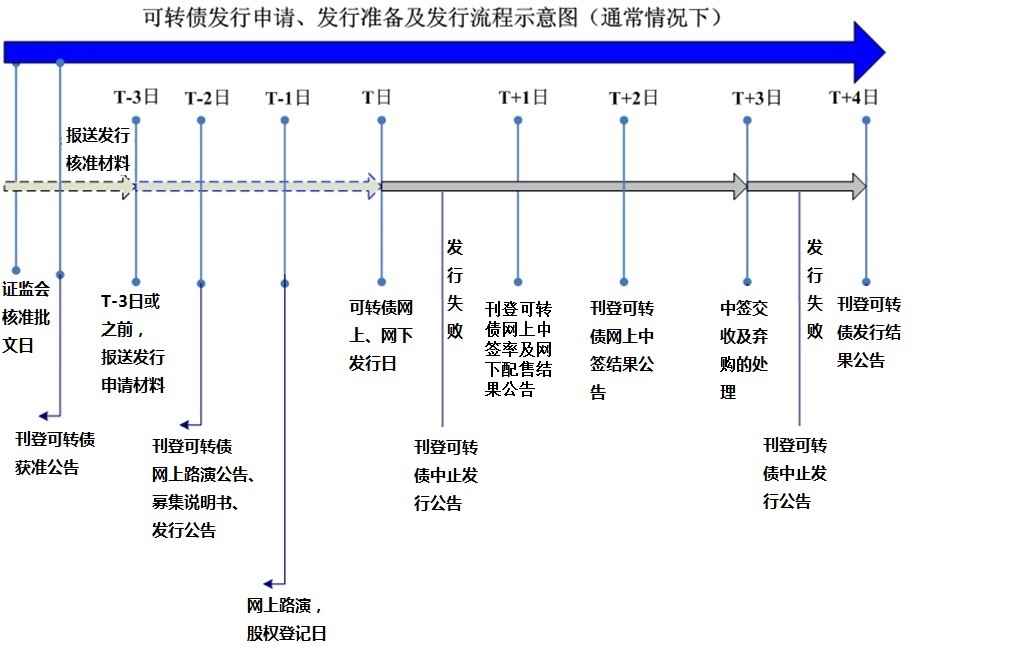

四、業務流程

1.T+1日,發行人與主承銷商公布申購中簽率,并在網上有效申購總量大于網上發行總量時,在公證部門監督下根據總配號量和中簽率組織搖號抽簽,每個中簽號可以申購1手可轉債。

2.交易所將于T+1日盤后向證券公司發送中簽結果數據,各證券公司營業部應于T+1日向投資者通知中簽結果。

3.T+2日,發行人與主承銷商公布中簽結果,投資者應根據中簽結果準備認購資金。T+2日日終,中簽的投資者應確保其資金賬戶有足額的認購資金,不足部分視為放棄認購。

4.T+3日,網上申購投資者完成申購交收。

5.發行人與主承銷商于T+4日向市場公布發行結果。

6.T+4日8:30后,主承銷商可依據承銷協議將可轉債認購資金扣除承銷費用后劃轉到發行人指定的銀行賬戶。

今日发布: